[kkstarratings] Akuntansilengkap.com – Apa itu Letter of Credit? | L/C adalah janji dari suatu bank penerbit yang digunakan untuk melakukan pembayaran atau memberikan kuasa kepada pihak bank lain untuk membayarkan sejumlah uang kepada pihak penerima atas penyerahan dokumen-dokumen.

Pengertian Letter of Credit (L/C) Menurut Para Ahli

Letter of credit L/C adalah suatu pernyataan tertulis dari bank (issuing bank) atas permintaan nasabah untuk menyediakan dan menyelesaikan suatu jumlah kewajiban tertentu bagi kepentingan pihak ketiga (beneficiary), dengan syarat-syarat yang ditentukan.

L/C menurut PBI yaitu janji membayar dari bank penerbit kepada penerima jika penerima menyerahkan kepada bank penerbit dokumen yang sesuai dengan persyaratan L/C.

Jadi, dari pengertian diatas bisa kita simpulkan bahwa L/C merupakan suatu perintah dari pembeli/importir kepada bank untuk membayar sejumlah uang kepada penjual/eksportir.

Definisi L/C secara lebih luas adalah pernyataan yang dikeluarkan oleh bank, sebagai upaya untuk mempertaruhkan credit (tingkat kepercayaan) akan dirinya yang yang telah cukup dikenal dengan baik yaitu sebagai pengganti credit terhadap importir tersebut, yang mungkin baik juga tapi tidak begitu dikenal.

Baca juga:

Tujuan Dan Fungsi L/C

Tujuan daripada Letter of Credit (L/C) adalah untuk mempermudah proses pembayaran (ekspor/impor) dan memberikan jaminan terlaksananya pembayaran tersebut.

Letter of credit (L/C) biasanya digunakan untuk kepentingan eksportir, dan dampaknya adalah pihak importir didesak oleh pihak eksportir supaya menerbitkan L/C untuk kepentingannya sebelum pengapalan barang terjadi supaya memenuhi persyaratan L/C. Bank-bank yang terlibat akan mengadakan pembayaran apabila menurut pengamatannya, dokumen-dokumen yang diserahkan. Danperlu diketahui, bahwa pihak Bank tidak terikat atau tidak ada kepentingan sama sekali dengan kontrak barang.

Pada suatu kasus, ditemukan bahwa barang lebih rendah mutunya, namun dokumen yang bersangkutan memenuhi syarat, jadi yang bertanggungjawab tetaplah importir meskipun dokumen tersebut telah dipalsukan. Dan untuk mengantisipasi kerugian akibat pembayaran barang-barang namun tidak sesuai dengan yang diminta, dapat melakukan langkah-langkah pada saat proses penanganan L/C.

Adapun fungsi Letter of Credit (L/C) diantaranya adalah:

- Merupakan perjanjian bank dalam menyelesaikan transaksi komersial internasioanal

- Memastikan terjadinya pembayaran sepanjang syarat-syarat L/C dipenuhi

- Memberikan pengamanan bagi pihak-pihak yang terlibat dalam transaksi yang diadakan

- Membantu bank memberikan fasilitas pembiayaan kepada importir

- Merupakan instrumen yang didasarkan hanya atas dokumen dan bukan atas barang dagang

Jenis-Jenis L/C

L/C yang digunakan sebagai alat pembayaran perdagangan internasional dikelompokkan menjadi berbagai macam jenis dan bentuk. Apa yang memberdakannya? Jenis ini disesuaikan dengan kontrak perjanjuan dalam perdagangan tersebut, diantaranya adalah:

- Revocable L/C

Revocable L/C adalah L/C yang memberikan hak kepada pihak opener atau oleh issuing bank untuk bisa membatalkan atau merubah sewaktu-waktu tanpa memerlukan persetujuan dari beneficiary. Contohnya, pihak eksportir kemungkinan menghadapi masalah untuk segera mendapatkan pembayaran dari importir, sedangkan disisi pihak importir, L/C akan memberikan kemudahan karena bisa diubah atau dibatalkan meskipun tanpa pemberitahuan sebelumnya kepada pihak ketiga (beneficiary).

- Irrevocable L/C

Irrevocable L/C adalah L/C yang tidak bisa dibatalkan atau diubah selama jangka waktu berlaku (validity) yang sudah ditentukan dalam L/C tersebut. Penerimaan wesel-wesel yang ditarik atas L/C tersebut tetap dijamin operning bank. Pembatalan bisa saja dilakukan dengan syarat harus mendapatkan persetujuan dari pihak yang terkait pada L/C tersebut.

- Irrevocable dan Confirmed L/C

Irrevocable dan Confirmed L/C adalah L/C yang paling aman dari sudut penerima L/C (beneficiary) dan diangggap paling, mengapa demikian? karena pihak opening bank maupun oleh advising bank menjamin sepenuhnya pembayaran atau pelunasan wesel yang ditarik atas L/C ini, dengan catatan tidak mudah dibatalkan karena sifatnya yang irrevocable dan bila segala syarat-syarat dipenuhi.

- Clean Letter of Credit

Clean Letter of Credit adalah L/C yang saat pengambilan uang dari kredit yang tersedia bisa dilakukan tanpa dicantumkan syarat-syarat lain untuk penarikan suatu wesel, atau bisa dilakukan dengan penyerahan kuitansi biasa.

- Documentary Letter of Credit

Documentary Letter of Credit adalah Penarikan uang atau kredit yang tersedia yang pengambilannya dilengkapi dengan dokumen-dokumen lain yang disebutkan dalam syarat-syarat dari L/C.

- Documentary L/C dengan Red Clause

Documentary L/C dengan Red Clause Adalah L/C yang memberikan hak kepada, penerima L/C (beneficiary) untuk menarol sebagian dari jumlah L/C yang tersedia dengan menggunakan kuitansi biasa atau dengan penarikan wesel tanpa dokumen lainnya, dan sisanya dilakukan seperti dalam documentary L/C. jadi bisa dikatakan bahwa L/C ini adalah kombinasi dari open L/C dengan documentary L/C.

- Revolving L/C

Revolving L/C adalah L/C yang memperbolehkan kredit bisa dipakai ulang, meskipun tanpa mengadakan perubahan syarat khusus pada L/C tersebut. Contohnya, kredit tersedia setiap bulan sebesar US$ 1.200 (untuk jangka waktu enam bulan), artinya secara otomatis setiap bulan, kredit tersedia sebesar US$ 1.200 tidak perduli kredit tersebut dipakai atau tidak.

- Back to Back L/C

Penerima (beneficiary) dalam L/C ini biasanya bukan sebagai pemilik barang, namun hanya sebagai perantara. Jadi, penerima L/C ini harus meminta bantuan banknya untuk membuka L/C yang diterimanya dari pihak luar negeri atau pemilik barang yang sebenarnya.

Baca juga:

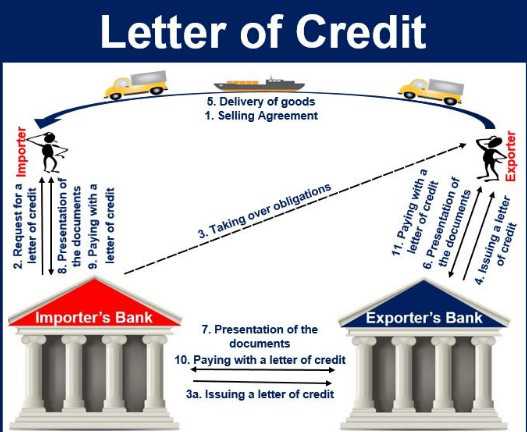

Proses dan Mekanisme Letter of Credit

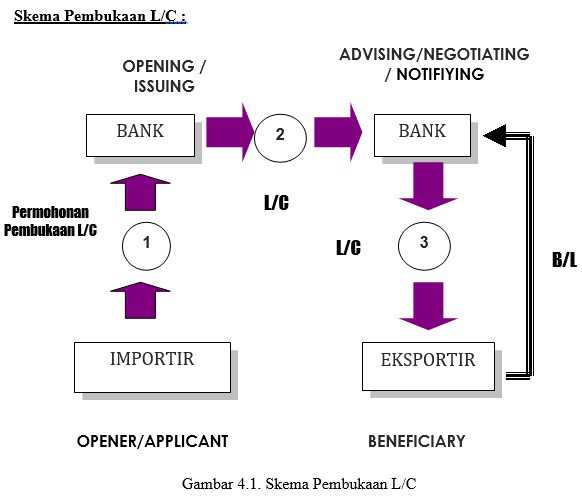

- Applicant mengajukan permohonan untuk menerbitkan L/C kepada Issuing Bank untuk kepentingan transaksi pembelian barang dari penjual/eksportir.

- Issuing Bank menerbitkan L/C melalui Advising Bank yang ditujukan kepada Beneficiary di negara tempat (lokasi)

- Advising Bank selanjutnya akan mengotentikasi atas kebenaran penerbit L/C yang kemudian memberitahukan kepada Beneficiary mengenai telah diterimanya L/C untuk kepentingan Beneficiary.

- Beneficiary setelah menerima L/C akan mempersiapkan barang dan dokumen(-dokumen) yang diperlukan dan menyerahkan dokumen tersebut kepada Nominated Bank.

Dokumen Letter of Credit

Sebelumnya sudah disinggung tentang dokumen yang harus dilengkapi, berikut ini adalah dokumen-dokumen yang dimaksud:

- Full set of Bill of Lading (Konosemen)

- Commercial Invoice (Faktur Perdagangan)

- Packing List

- Weight note

- Measurement list

- Insurance Certificate

- Consular Invoice

- Brochure/leaflet

- Surveyor Report

- Manufacture’s Certificate

- Certificate of Origin

- Processing License

- Instruction Manual

Pihak-Pihak Dalam Transaksi L/C

[su_box title=”Pihak-pihak dalam Letter of Credit” box_color=”#2ad1ec”]

- Pemohon (Applicant).

- Bank Penerbit (Issuing Bank).

- Penerima (Beneficiary).

- Bank Penerus (Advising Bank).

- Bank yang ditunjuk (Nominated Bank).

- Bank Penegosiasi (Negotiating Bank).

- Bank Pengkonfirmasi (Confirming Bank).

Demikianlah penjelasan [Terbaru] Pengertian Letter of Credit (L/C) + Dokumen, Proses dan Jenis . Semoga bermanfaat bagi pembaca sekalian. Terimakasih banyak atas kunjungannya. 🙂 Like and share ya !

Kunjungi juga artikel lainnya:

- Pengertian Komunikasi Bisnis [Tujuan, Bentuk, Manfaat, dan Fungsi]

- [Lengkap] Rumus Elastisitas Permintaan Dan Penawaran + Contoh Soal

- 7 Jenis Produk Pasar Modal [Manfaat dan Fungsinya]

- [Lengkap] Pengertian, Faktor Pendorong, Hambatan Perdagangan Internasional [Contoh di Indonesia]

- Pengertian Dumping Adalah [Contoh dan Jenisnya] Dalam Perdagangan Internasional

- 3 Karakteristik Administrasi Perkantoran Dan Contohnya

sama sama harir. silahkan di share di media sosial kamu yaa.. 🙂

Terimakasih atas artikelnya yg sangat bermanfaat…